Почему все упёрлись в Netflix?

Видеостриминги растут, потому что людям, запертым дома, практически, нечего делать. Вот они и смотрят сериалы. Netflix прибавил в два раза больше подписчиков, но его акции припали, потому что он предупредил, что не сможет и дальше расти в таком же темпе.

А поиграть?

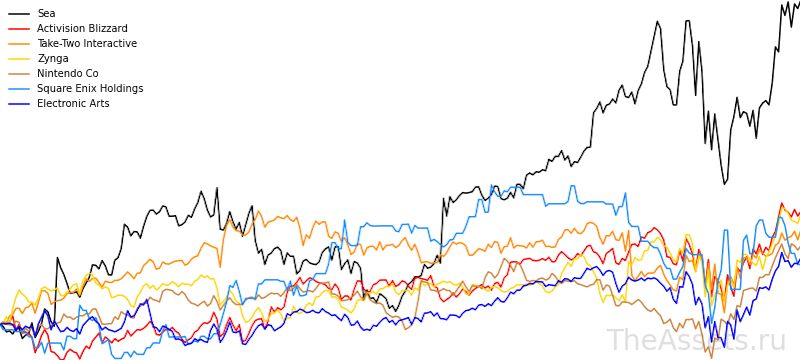

Но люди не только смотрят сериалы. Количество играющих в видеоигры тоже увеличилось. Например, новый релиз Call of Duty: Warzone собрал за первый месяц 50 миллионов игроков. Акции производителей игр после резкого падения в начале кризиса тоже стали расти. Причём у всех: рост основной массы составил 25-45% выше S&P 500 за последние 12 месяцев. На этом фоне выделилась сингапурская компания SEA, на чьей игровой платформе Garena есть такие хиты как League of Legends, FIFA Online 3 и Arena of Valor. Они выросли на 123% выше S&P 500 за тот же период.

Так это всё вирус!

Весь вопрос — как и со всеми компаниями, резко выросшими во время кризиса — будет ли этот рост продолжаться и после карантина? Понятно, что предугадать невозможно.

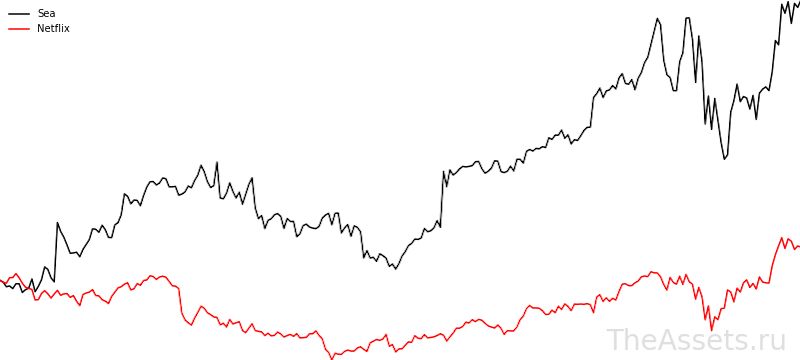

Но тут, на мой взгляд, есть различие между видеостримингом и играми. Видеостриминг начал набирать популярность 5–7 лет назад — после резкого рывка Netflix в 2013 году со своим первым оригинальным сериалом «Карточный домик». Громко говорить о взлёте киберспорта начали только года полтора назад. Не исключено, что игровые компании находятся сейчас на той же позиции, на которой находился Netflix в 2013 году.

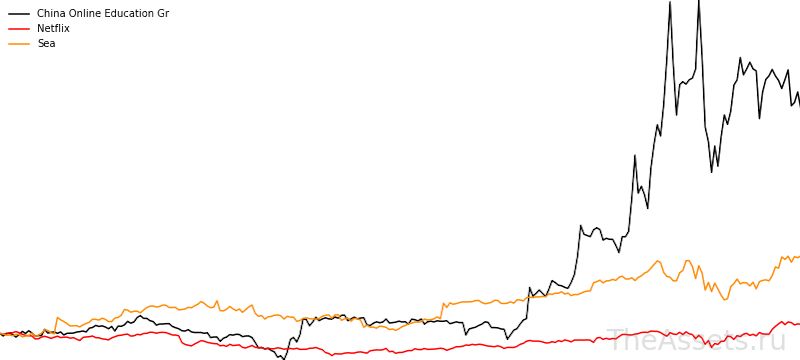

Кстати, ради интереса, можно посмотреть на сравнение динамики котировок Sea и Netflix за последний год.

Киберспортивная революция

Мне кажется, что игры — это новый видеостриминг. Новый Netflix, возможно, затаился среди производителей игр. Не зря Google тоже начал смотреть на этот рынок, запустив свою облачную платформу Stadia.

Если посмотреть на конкретных игроков рынка игр (ха!), то мне хотелось бы с порога назвать в качестве объекта для выбора Sea. Но их финансовые показатели не особо впечатляют. Debt/Equity — 1,4. Операционная маржа -40,9% на 27,9% валовой маржи. Они, конечно, отлично растут — но не слишком ли много денег они в этот рост вкладывают? Что будет, когда биржа потребует от них показать прибыль на акцию?

Второй по росту игрок — Activision Blizzard. 44,6% роста выше S&P 500 за последний год. Debt/Equity — 0,2. Операционная маржа — 26,70% на 67,70% валовой маржи.

Но я ещё обратил внимание на компанию в самом низу списка роста — на Electronic Arts. Её котировки выросли хуже всех — «всего» на 24,6% лучше S&P 500. Финансовые показатели чуть похуже, чем у Activision Blizzard, но не критично. Debt/Equity — 0,2. Операционная маржа — 23,40% на 74,40% валовой маржи. А процент чистой доходности вообще 52,90% — лучше всех из списка.

Самое интересное, что при этом P/E у Electronic Arts — 12,2 против 34,10 у Activision Blizzard. Кажется, что рост Activision Blizzard — действительно «карантинный» (значительная часть роста приходится на последние несколько месяцев). При аналогичных показателях Electronic Arts кажется более недооценённой, что даёт шанс на получение дополнительной премии после восстановления рынка.

Таблица компаний

| Company | 1-Year Return vs S&P 500 |

| Sea | 123.10% |

| Activision Blizzard | 44.60% |

| Take-Two Interactive | 37.70% |

| Zynga | 37.70% |

| Nintendo Co | 31.90% |

| Square Enix Holdings | 25.20% |

| Electronic Arts | 24.60% |

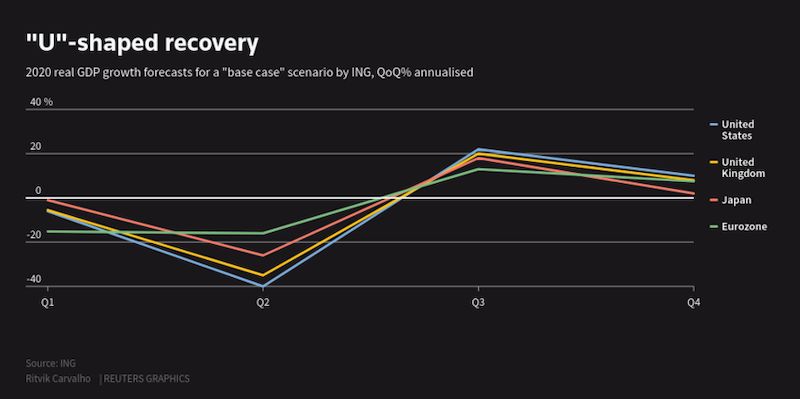

Как будет выглядеть восстановление ВВП

В общем, не надо будет обольщаться ростом в 3 квартале. Если он произойдёт.

Куда пойдём отмечать конец карантина?

Когда-нибудь карантин закончится и мы пойдём отмечать это дело. Куда? В ресторан. В какой? А вот это большой вопрос. Потому что есть огромная вероятность того, что наш «любимый ресторанчик на соседней улице» успел разориться за время карантина.

Переходящая доля

У ресторанов быстрого обслуживания продажи упали процентов на 20–30% по сравнению с годом назад, у ресторанов «на посидеть» — процентов на 70%. И то, если они успели быстро сделать что-то с доставкой по окрестностям.

После окончания карантина крупные сети вернутся к жизни, но к их покупателям добавятся и бывшие покупатели ныне разорившихся независимых ресторанов. Плюс к этому будет ещё и всплеск дополнительного спроса от людей, уставших от домашней еды.

Так что крупные ресторанные сети обречены на рост после карантина. Однако восстановление будет долгим. Пессимисты говорят, что уровни продаж прошлого года восстановятся в 2022 году. Оптимисты надеются, что это произойдёт уже в 2021-м.

Рост на вынос

После резкого падения в начале кризиса некоторые рестораны восстановились и котировки их акций полезли вверх. Лучше всего чувствуют себя рестораны, которые традиционно фокусировались на продажах на вынос — Wingstop, Papa John's и Domino's Pizza.

Однако самое горячее ресторанное блюдо времен кризиса — это Chipotle Mexican Grill. Они и так неплохо росли весь прошлый год. Сейчас же они успели быстро адаптироваться к карантину и их цифровые продажи выросли на 70%. На этой неделе они объявили финансовые результаты квартала, которые оказались лучше, чем ожидалось. Выручка выросла на 8% до $1,4 миллиарда. Количество точек выросло на 5% до 2638. На конец квартала у них достаточно денег на счетах — около $900 миллионов. Вот только оценка компании составляет примерно 60 EPS за последние 12 месяцев или 40 ожидаемых EPS в 2021 году. Это довольно много: McDonald's, например, оценивается в 23 ожидаемых EPS за 2021 год.

Бургер-некинг

Изучая список показателей ресторанных сетей, я обратил внимание на компанию Restaurant Brands International Inc., которая владеет сетями Tim Hortons и Burger King. Burger King — это сильный бренд. Но котировки компании упали, примерно, на 30%. Она сейчас торгуется «всего» в 17 раз выше ожидаемого в 2021 году EPS в $2,78. Хорошее падение, которое обещает премию.

Насторожить может высокое соотношение Debt/Equity в 5,4, но Quick Ratio показывает приемлемый уровень в 1,2 — ликвидных активов хватает на покрытие долгов. Соотношение между валовой (58%) и операционной (36%) маржой очень приличное, что говорит об экономичных бизнес-процессах и хорошем уровне операционного управления. Свободный кэш к чистой прибыли — 220%, что должно позволять не испытывать недостатка в живых деньгах на жизнь и рост.

Определённый риск состоит в том, что у них франшизная модель. Непонятно пока ещё, как чувствуют себя мелкие франчайзи. Не исключено, что головная компания будет вынуждена оказывать им помощь и это отразится на её финансовых результатах. С другой стороны, в подобной ситуации находятся не только они, но и другие крупные франшизные сети.

Chipotle или Burger King?

Как говорят экономисты, быстрее всех восстанавливаются после кризиса те индустрии, которые упали быстрее всего во время его начала. Рестораны — одна из тех индустрий, которая быстро упала, но у которой есть шанс на восстановление. Люди ведь не прекратят есть никогда. Дополнительный плюс для крупных ресторанных сетей — разорение независимых ресторанов за время кризиса. За счёт них они могут нарастить свою долю.

Покупать самую горячую ресторанную штучку — Chipotle — кажется, слишком дорого. Да и вообще, в самом верху списка по росту котировок находятся компании, которые занимаются, в основном, доставкой (Wingstop, Papa John's International, Domino's Pizza). Кажется, что это чисто карантинное явление.

Интересным вариантом представляется Restaurant Brands International (владелец Tim Hortons and Burger King). Его котировки упали достаточно привлекательно, чтобы заработать на их росте. Финансовое положение и менеджмент компании выглядит достаточно удовлетворительным.

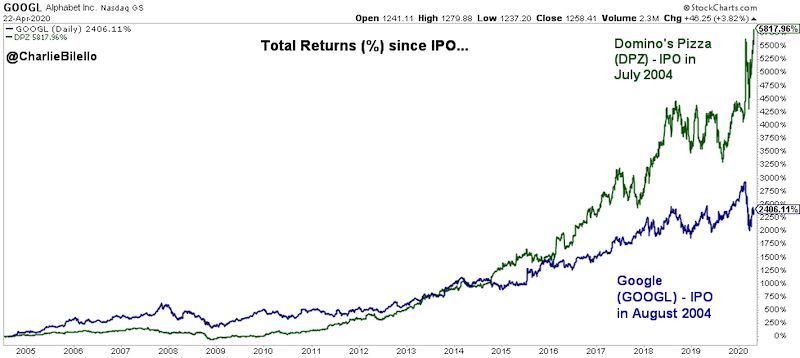

Пицца против Google

Вы точно уверены, что не стоит инвестировать в рестораны? Две компании вышли на IPO летом 2004 года — Domino's Pizza и Google. Google: +2,406%, Domino's Pizza: +5,818%.

Сериалы, игры или образование — кто кого?

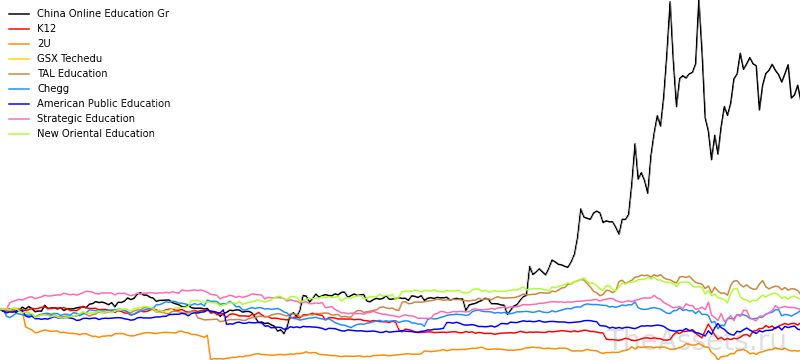

Из общих соображений кажется, что во время карантина должно ещё расти образование. Ну, не любое, а, конечно же, онлайн. Решил посмотреть, что там происходит.

Картинка (и табличка) оказались не очень весёлыми. Полное ощущение того, что людей — что без карантина, что во время карантина — больше интересуют игры и сериалы, чем образование. Хотя почему ощущение? Так оно и есть.

Хотя… Из общей картинки выбивается одна компания — китайская China Online Education Group. Она занимается обучением английскому языку в Китае и на Филиппинах.

Who is …?

Рост котировок у компании хороший, а вот финансовые показатели принесены в угоду росту. На 70,30% валовой маржи компания генерирует 6,90% убытков.

Не так давно, после скандала с подделкой финансовых результатов Luckin Coffee, под прицел разбирательств попали ещё три китайских компании, показавшие хороший рост на американской бирже — две образовательных и видеостриминг: TAL Education, GSX Techedu и iQiyi. China Online Education Group в этом списке нет.

Новостей о компании нагугливается вообще совсем немного. Рекомендаций на Yahoo Finance и TipRanks совсем мало — от 1–2 аналитиков, которые советуют покупать.

Построил сравнительный график роста уже упомянутых выше Netflix, Sea и China Online Education Group.

Видно, что рост China Online Education Group впечатляет. Вот прям и хочется, и колется.

Но информации явно не хватает. Кто что знает об этой компании? Кто что может сказать?

Автор и эксперт: The Assets.

Ещё материалы по этой теме:

- Арбитраж трафика тоже посыпался

- Ходить на работу в Москве смысла не было никогда

- Как эффективно работать из дома?